–Ъ–∞–Ї –Ј–∞–њ–Њ–ї–љ–Є—В—М —Б—В—А–Њ–Ї—Г 155 –≤ 6-–Э–Ф–§–Ы

–Ф–Є–≤–Є–і–µ–љ–і—Л, –њ–Њ–ї—Г—З–µ–љ–љ—Л–µ –Ї–Њ–Љ–њ–∞–љ–Є–µ–є, –Њ–±–ї–∞–≥–∞—О—В—Б—П –љ–∞–ї–Њ–≥–Њ–Љ –љ–∞ –њ—А–Є–±—Л–ї—М –њ–Њ —Б–ї–µ–і—Г—О—Й–Є–Љ —Б—В–∞–≤–Ї–∞–Љ (–њ—Г–љ–Ї—В 3 —Б—В–∞—В—М–Є 284 –Э–Ъ –†–§):

- 0% вАУ –њ—А–Є –≤—Л–њ–ї–∞—В–µ –і–Є–≤–Є–і–µ–љ–і–Њ–≤ —А–Њ—Б—Б–Є–є—Б–Ї–Є–Љ –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є—П–Љ, –µ—Б–ї–Є –Њ–љ–Є —Б–Њ–Њ—В–≤–µ—В—Б—В–≤—Г—О—В –Њ–њ—А–µ–і–µ–ї–µ–љ–љ—Л–Љ –Ї—А–Є—В–µ—А–Є—П–Љ;

- 13% вАУ –њ—А–Є –≤—Л–њ–ї–∞—В–µ –і–Є–≤–Є–і–µ–љ–і–Њ–≤ –Є–љ—Л–Љ —А–Њ—Б—Б–Є–є—Б–Ї–Є–Љ –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є—П–Љ;

- 15% вАУ –њ—А–Є –≤—Л–њ–ї–∞—В–µ –і–Є–≤–Є–і–µ–љ–і–Њ–≤ –Є–љ–Њ—Б—В—А–∞–љ–љ—Л–Љ –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є—П–Љ.

–Э–∞–ї–Њ–≥ –љ–∞ –њ—А–Є–±—Л–ї—М –Њ–±—П–Ј–∞–љ–∞ –Є—Б—З–Є—Б–ї–Є—В—М –Ї–Њ–Љ–њ–∞–љ–Є—П, –Ї–Њ—В–Њ—А–∞—П –≤—Л–њ–ї–∞—З–Є–≤–∞–µ—В –і–Є–≤–Є–і–µ–љ–і—Л –і—А—Г–≥–Њ–є –Ї–Њ–Љ–њ–∞–љ–Є–Є. –Т —Н—В–Њ–Љ —Б–ї—Г—З–∞–µ –Њ–љ–∞ –Є—Б–њ–Њ–ї–љ—П–µ—В —А–Њ–ї—М –љ–∞–ї–Њ–≥–Њ–≤–Њ–≥–Њ –∞–≥–µ–љ—В–∞ –љ–∞ –Њ—Б–љ–Њ–≤–∞–љ–Є–Є –њ. 3 —Б—В. 275 –Э–Ъ –†–§.

–І–Є—В–∞–є—В–µ –њ–Њ–і—А–Њ–±–љ–Њ—Б—В–Є:

–Ъ–∞–Ї –Њ—В—А–∞–Ј–Є—В—М –і–Є–≤–Є–і–µ–љ–і—Л –≤ —А–∞—Б—З–µ—В–µ 6-–Э–Ф–§–Ы

–Ф–Є–≤–Є–і–µ–љ–і—Л –≤ —А–∞–Ј–і–µ–ї–µ 1 —А–∞—Б—З–µ—В–∞ 6-–Э–Ф–§–Ы

–Ф–Є–≤–Є–і–µ–љ–і—Л –≤ —А–∞–Ј–і–µ–ї–µ 2 —А–∞—Б—З–µ—В–∞ 6-–Э–Ф–§–Ы

–Ч–∞—В–µ–Љ –Ї–Њ–Љ–њ–∞–љ–Є—П, –њ–Њ–ї—Г—З–Є–≤—И–∞—П –і–Є–≤–Є–і–µ–љ–і—Л –Њ—В —О—А–ї–Є—Ж–∞, –Љ–Њ–ґ–µ—В –Ј–∞—З–µ—Б—В—М –љ–∞–ї–Њ–≥ –љ–∞ –њ—А–Є–±—Л–ї—М –≤ —Г–њ–ї–∞—В—Г –Э–Ф–§–Ы, –µ—Б–ї–Є —Б–∞–Љ–∞ –≤—Л–њ–ї–∞—З–Є–≤–∞–µ—В –і–Є–≤–Є–і–µ–љ–і—Л –≤ —Н—В–Њ—В –ґ–µ –Њ—В—З–µ—В–љ—Л–є –њ–µ—А–Є–Њ–і —Д–Є–Ј–ї–Є—Ж–∞–Љ-—А–µ–Ј–Є–і–µ–љ—В–∞–Љ –†–§.

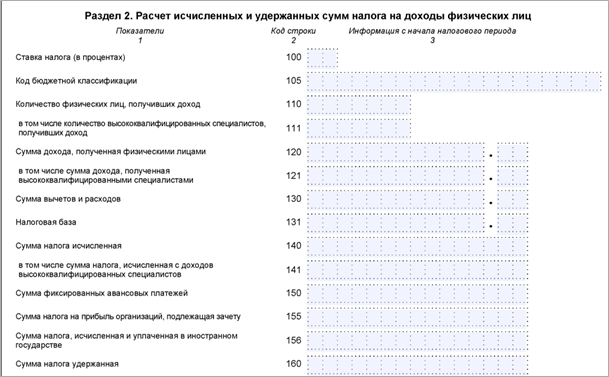

–°—Г–Љ–Љ—Г –љ–∞–ї–Њ–≥–∞ –љ–∞ –њ—А–Є–±—Л–ї—М, –Ї–Њ—В–Њ—А–∞—П –њ–Њ–є–і–µ—В –≤ –Ј–∞—З–µ—В –Э–Ф–§–Ы, –Њ—В—А–∞–ґ–∞—О—В –њ–Њ —Б—В—А–Њ–Ї–µ 155 —А–∞—Б—З–µ—В–∞ 6-–Э–Ф–§–Ы.

–°—Г–Љ–Љ–∞ –љ–∞–ї–Њ–≥–∞ –љ–∞ –њ—А–Є–±—Л–ї—М, –њ–Њ–і–ї–µ–ґ–∞—Й—Г—О –Ј–∞—З–µ—В—Г, –Њ–њ—А–µ–і–µ–ї—П–µ—В—Б—П –њ–Њ —Б–ї–µ–і—Г—О—Й–µ–є —Д–Њ—А–Љ—Г–ї–µ:

–Ч–Э–Я = –С–Ч x 0,13,

–≥–і–µ –Ч–Э–Я - —Б—Г–Љ–Љ–∞ –љ–∞–ї–Њ–≥–∞ –љ–∞ –њ—А–Є–±—Л–ї—М –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–є, –њ–Њ–і–ї–µ–ґ–∞—Й–∞—П –Ј–∞—З–µ—В—Г;

–С–Ч - –±–∞–Ј–∞ –і–ї—П –Њ–њ—А–µ–і–µ–ї–µ–љ–Є—П –љ–∞–ї–Њ–≥–∞ –љ–∞ –њ—А–Є–±—Л–ї—М, –њ–Њ–і–ї–µ–ґ–∞—Й–µ–≥–Њ –Ј–∞—З–µ—В—Г.

–С–∞–Ј–∞ –Њ–њ—А–µ–і–µ–ї–µ–љ–Є—П –љ–∞–ї–Њ–≥–∞ –љ–∞ –њ—А–Є–±—Л–ї—М ¬Ђ–≤ –Ј–∞—З–µ—В –Э–Ф–§–Ы¬ї вАФ —Н—В–Њ:

- –ї–Є–±–Њ —Б—Г–Љ–Љ–∞ –і–Њ—Е–Њ–і–Њ–≤ –Њ—В –і–Њ–ї–µ–≤–Њ–≥–Њ —Г—З–∞—Б—В–Є—П,

- –ї–Є–±–Њ —Б—Г–Љ–Љ–∞, —А–∞—Б—Б—З–Є—В–∞–љ–љ–∞—П –Ї–∞–Ї –Њ—В–љ–Њ—И–µ–љ–Є–µ —А–∞–Ј–Љ–µ—А–∞ –і–Є–≤–Є–і–µ–љ–і–Њ–≤ –≤ –њ–Њ–ї—М–Ј—Г –њ–Њ–ї—Г—З–∞—В–µ–ї—П, –Ї –Њ–±—Й–µ–є —Б—Г–Љ–Љ–µ –і–Є–≤–Є–і–µ–љ–і–Њ–≤, –њ–Њ–і–ї–µ–ґ–∞—Й–Є—Е —А–∞—Б–њ—А–µ–і–µ–ї–µ–љ–Є—О.

–С–µ—А–µ—В—Б—П –Љ–µ–љ—М—И–µ –Є–Ј –і–≤—Г—Е –≤—Л—И–µ—Г–Ї–∞–Ј–∞–љ–љ—Л—Е –њ–Њ–Ї–∞–Ј–∞—В–µ–ї–µ–є.

–І—В–Њ –≤–Ї–ї—О—З–∞—О—В –≤ —Б—В—А–Њ–Ї—Г 155 —А–∞—Б—З–µ—В–∞ 6-–Э–Ф–§–Ы

–Ф–Є–≤–Є–і–µ–љ–і—Л –Є —Г–і–µ—А–ґ–∞–љ–љ—Л–є —Б –љ–Є—Е –Э–Ф–§–Ы –Њ—В—А–∞–ґ–∞—О—В –љ–∞ –Њ—В–і–µ–ї—М–љ—Л—Е —Б—В—А–∞–љ–Є—Ж–∞—Е —А–∞–Ј–і–µ–ї–Њ–≤ 1 –Є 2 —Б–Њ —Б–њ–µ—Ж–Є–∞–ї—М–љ—Л–Љ –Ъ–С–Ъ.

–°—В—А–Њ–Ї–∞ 155 –љ–∞—Е–Њ–і–Є—В—Б—П –≤ —А–∞–Ј–і–µ–ї–µ 2 —Д–Њ—А–Љ—Л 6-–Э–Ф–§–Ы. –Ю–љ–∞ –љ–∞–Ј—Л–≤–∞–µ—В—Б—П ¬Ђ–°—Г–Љ–Љ–∞ –љ–∞–ї–Њ–≥–∞ –љ–∞ –њ—А–Є–±—Л–ї—М –Њ—А–≥–∞–љ–Є–Ј–∞—Ж–Є–є, –њ–Њ–і–ї–µ–ґ–∞—Й–∞—П –Ј–∞—З–µ—В—Г¬ї. –Т –љ–µ–є –Њ—В—А–∞–ґ–∞—О—В –љ–∞–ї–Њ–≥, –Ї–Њ—В–Њ—А—Л–є —А–∞—Б—Б—З–Є—В–∞–ї–Є —Б –і–Є–≤–Є–і–µ–љ–і–Њ–≤, –њ–Њ–ї—Г—З–µ–љ–љ—Л—Е –Ї–Њ–Љ–њ–∞–љ–Є–µ–є –Є –Ї–Њ—В–Њ—А—Л–є –±—Г–і–µ—В –Ј–∞—З—В–µ–љ –њ—А–Є —А–∞—Б—З–µ—В–µ –Э–Ф–§–Ы –≤ —Б–Њ–Њ—В–≤–µ—В—Б—В–≤–Є–Є —Б –њ—Г–љ–Ї—В–Њ–Љ 3.1 —Б—В–∞—В—М–Є 214 –Э–Ъ –†–§.

–Т 6-–Э–Ф–§–Ы —Н—В–Є –і–∞–љ–љ—Л–µ –њ–Њ–њ–∞–і–∞—О—В —В–Њ–ї—М–Ї–Њ –њ–Њ—Б–ї–µ –≤—Л–њ–ї–∞—В—Л –і–Є–≤–Є–і–µ–љ–і–Њ–≤ (–њ–Њ–і–њ. 1 –њ. 1 —Б—В. 223, –њ. 3 —Б—В. 224, –њ. 4 —Б—В. 275 –Э–Ъ –†–§). –Э–∞—З–Є—Б–ї–µ–љ–љ—Л–µ, –љ–Њ –љ–µ –≤—Л–њ–ї–∞—З–µ–љ–љ—Л–µ –і–Є–≤–Є–і–µ–љ–і—Л –Є –Э–Ф–§–Ы –≤ –Њ—В–љ–Њ—И–µ–љ–Є–Є –љ–Є—Е –≤ –љ–∞–ї–Њ–≥–Њ–≤–Њ–є –Њ—В—З–µ—В–љ–Њ—Б—В–Є –љ–µ –Њ—В—А–∞–ґ–∞—О—В.

–°–Ї–∞—З–Є–≤–∞–є—В–µ –≤ –±–µ—А–∞—В–Њ—А–µ –Я—А–∞–Ї—В–Є—З–µ—Б–Ї–∞—П —Н–љ—Ж–Є–Ї–ї–Њ–њ–µ–і–Є—П –±—Г—Е–≥–∞–ї—В–µ—А–∞:

–†–µ–≥–Є—Б—В—А–Є—А—Г–є—В–µ—Б—М –±–µ—Б–њ–ї–∞—В–љ–Њ.