Проценты по вкладу: что с НДФЛ?

В базу по налогу включаются все доходы физлица, полученные им в денежной и натуральной форме, а также активы, право распоряжения которыми у него возникло, и материальная выгода.

Какая часть дохода облагается НДФЛ

Статья 214.2 НК РФ определяет, что налогом облагается совокупный процентный доход по вкладам (остаткам на счетах) в отечественных банковских организациях, выплаченный за календарный год, за минусом необлагаемых поступлений.

Их сумма считается так: 1 млн руб. х максимальное значение ключевой ставки Банка России в налоговом периоде.

По отношению к включаемым в базу по НДФЛ доходам применяется ставка 13 процентов.

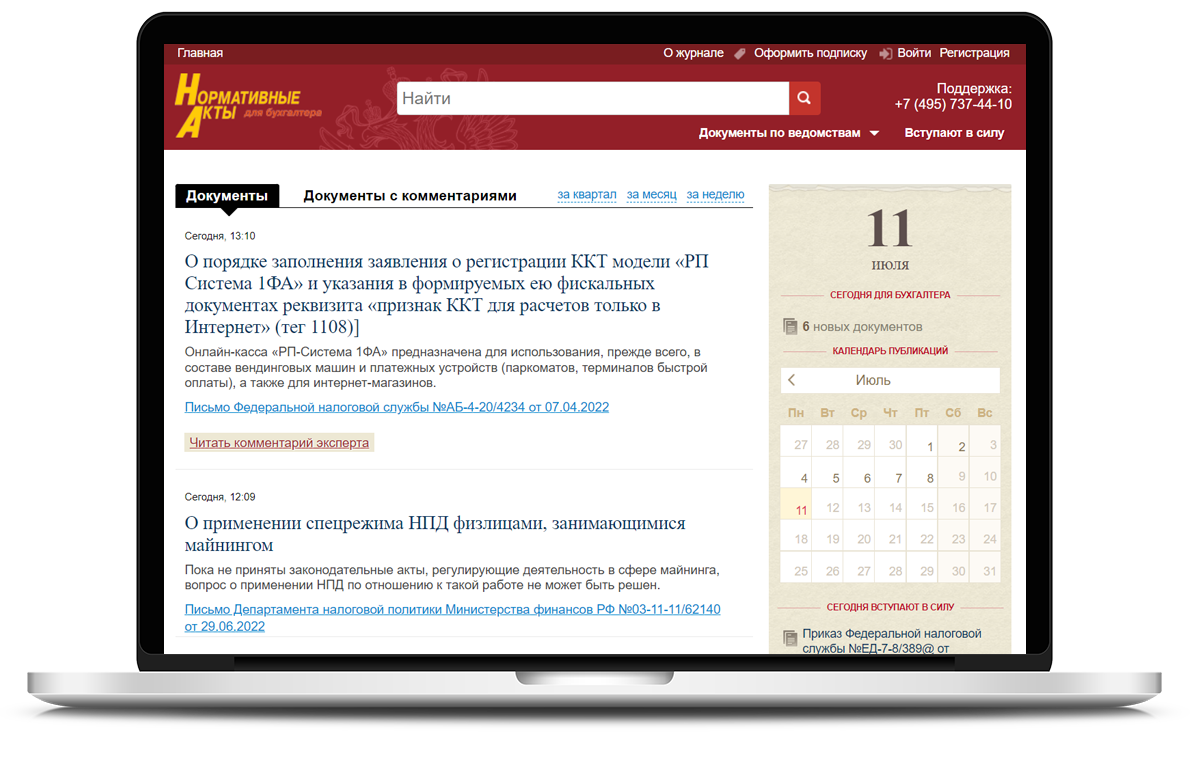

С нормальными комментариями к нормативным актам дело пойдет веселее! Получите доступ к журналу «Нормативные акты для бухгалтера» cо скидкой!

Последние изменения

Законодатели решили освободить от НДФЛ доходы физлиц, полученные по вкладам в банках в 2021 и 2022 годах.

Таким образом, НДФЛ с указанных поступлений необходимо будет заплатить за 2023 год в 2024 году. Это нужно сделать до 1 декабря того года, который следует за истекшим налоговым периодом, то есть до 1 декабря 2024 года.

Читайте больше в журнале «Нормативные акты для бухгалтера»

Письмо Министерства финансов РФ от 10.03.2023 № 03-04-05/19822

Сам налог к уплате посчитают инспекторы. Они будут основываться на информации, поступившей от банковских организаций. Банки, выплачивающие проценты, не считаются налоговыми агентами по отношению к физлицам, у которых есть вклады. Поэтому банки не считают и не удерживают налог.

Банки должны предоставить в налоговую сведения о суммах выплаченных процентов отдельно по каждому физическому лицу до 1 февраля года, следующего за отчетным периодом.

При этом в налоговую не подается информация о процентах по счетам эскроу и рублевым счетам, у которых процентная ставка в течение года не превысила один процент.

Полезная информация

Регистрируйтесь бесплатно.