ИП перешел с ПСН на общий режим: что с НДС и НДФЛ?

Минфин России в своем письме от 03.05.2023 № 03-07-11/40633 разъяснил, как платит НДС и НДФЛ ИП, ранее применявший ПСН, после такого перехода.

НДС-вычеты после перехода

Вычет НДС, предъявленного ИП, применявшему ПСН при приобретении им товаров после перехода на ОСН не предусмотрен законодательством.

Это означает, что у индивидуального предпринимателя нет оснований принять к вычету входящий налог, если товары куплены в период работы на патенте, а потом использованы в деятельности на общем режиме.

Минфиновцы поясняют, что ИП на патенте не платил НДС в соответствии с пунктом 11 статьи 346.43 Налогового кодекса.

Однако по НДС можно получить освобождение, если будут соблюдаться предусмотренные пунктами 3 и 6 статьи 145 Кодекса условия.

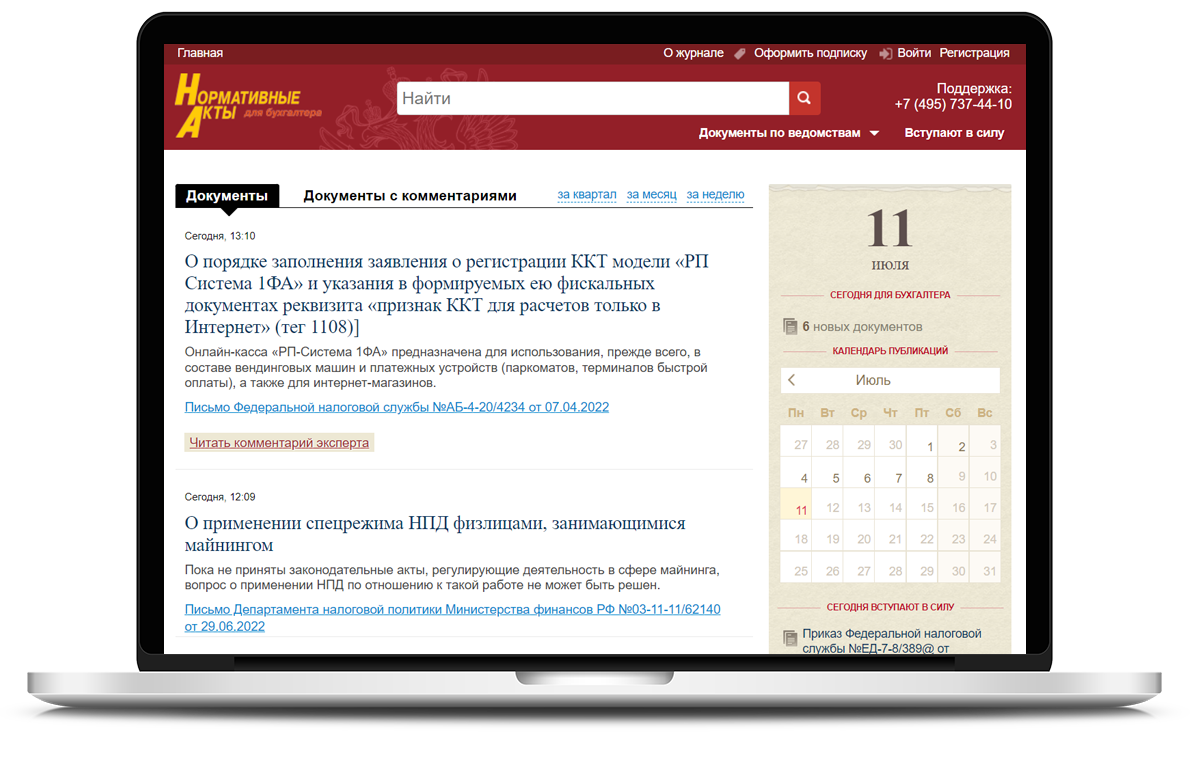

С нормальными комментариями к нормативным актам дело пойдет веселее! Получите доступ к журналу «Нормативные акты для бухгалтера» cо скидкой!

НДФЛ и профессиональный вычет

Бизнесмен, который применяет общий режим, обязан платить НДФЛ с поступлений. По окончанию года ему нужно отчитаться, подав форму 3-НДФЛ.

Если предприниматель привлекает наемных работников, ему нужно подавать инспекторам расчеты 6-НДФЛ, РСВ и персонифицированные отчеты, а в СФР - единую отчетность по форме ЕФС-1.

При этом у ИП есть возможность получить профессиональный налоговый вычет по НДФЛ. Он предоставляется в размере документально подтвержденных затрат, имеющих отношение к получению доходов. Это предусмотрено пунктом 3 статьи 210 Налогового кодекса.

Основные условия для получения вычета следующие:

- все затраты нужно подтвердить документами;

- затраты должны быть понесены в рамках деятельности, направленной на получение дохода.

При этом состав указанных расходов, которые принимаются к вычету, ИП устанавливает сам. Здесь действуют те же правила, что и при определении затрат для целей налогообложения по правилам, определенным главой 25 Налогового кодекса «Налог на прибыль организаций».

Читайте больше в журнале «Нормативные акты для бухгалтера»

Индивидуальные предприниматели определяют налоговую базу по итогам каждого периода на основе данных учета поступлений и расходов, а также хозопераций по правилам, установленным Минфином России. Они приводятся в приказе Минфина России и МНС России от 13.08.2002 г. № 86н/БГ-3-04/430.

Расходы на патенте

ИП, который перешел с ПСН на общий режим, не может учитывать затраты на товары, приобретенные во время пребывания на патенте, а проданные уже во время ОСН.

Об этом Минфин напомнил в своем письме. Такую же позицию минфиновцы раньше высказывали, к примеру, в своем письме от 15.01.2019 № 03-11-11/1128.

Полезная информация

Условия, которые нужно выполнить, чтобы принять НДС к вычету

Регистрируйтесь бесплатно.