Как применять пониженные ставки НДС с 2025 года: учет и отчетность

Когда выгодно выбрать ставки НДС 5% или 7%

НДС входит в отпускную цену товара и услуги. Поэтому применение ставки 20% оптимально, если соответствующее повышение цены не кажется рискованным. Еще один критерий: основные поставщики — это организации и ИП — плательщики НДС, при этом они корректно оформляют документы, по которым вы можете принять к вычету «входящий» НДС по приобретенным товарам, работам или услугам.

Если бизнес может допустить только незначительное повышение цен и нет уверенности, что «входящий» НДС удастся подтвердить документами, стоит выбирать пониженную ставку без права на вычеты.

Но при специальных ставках по-прежнему можно применять вычеты в следующих ситуациях:

- поставка в счет авансов, или «обнуление» НДС с авансового платежа;

- возврат авансов, разрыв или изменение договора;

- возврат товаров покупателем или его отказ от работ и услуг;

- снижение стоимости отгруженных товаров, работ или услуг.

Но прежде чем выбрать конкретную ставку налога, нужен детальный расчет финансовой модели и сравнение вариантов работы на стандартных и пониженных ставках НДС. Уточните у поставщиков и клиентов, какие ставки собираются применять они, оцените ситуацию, сделайте расчеты — только после этого можно делать выбор.

Когда можно перестать применять пониженную ставку НДС

Если предприятие выбрало ставку налога 5% или 7%, ее нужно применять в течение не менее 12 кварталов подряд. Досрочно сменить ставку можно только в двух случаях:

- бизнес превысил лимиты УСН и должен перейти на ОСНО;

- наоборот, бизнес получил освобождение от уплаты НДС, если по итогам года доходы оказались не более 60 млн рублей.

В пределах этих 12 кварталов компания может менять ставку с 5% на 7%, если доходы в рамках лимитов УСН повышаются выше порога 250 млн рублей в год. И наоборот, при снижении доходов ниже этого порога ставка 7% сменяется на 5%. Отсчет срока применения специальной ставки в этом случае не прерывается.

На что обратить внимание при ведении учета

Часть задач для упрощенцев, которые станут плательщиками НДС, не вызывает сложностей и автоматически решается в учетной программе или сервисе. Это выставление счетов-фактур и заполнение отчетности на основе данных учета.

Трудности возникают при применении вычетов по НДС, при расчете налогов и отслеживании возможных ошибок в учете. Бизнесу стоит полагаться на помощь бухгалтера, у которого есть опыт работы с НДС. Это одна из самых сложных тем в бухгалтерском и налоговом учете.

Другой вариант, который поможет справиться с задачами бухгалтеру, даже если он новичок в области НДС, — это учетный сервис с инструментами для более точной работы с этим налогом.

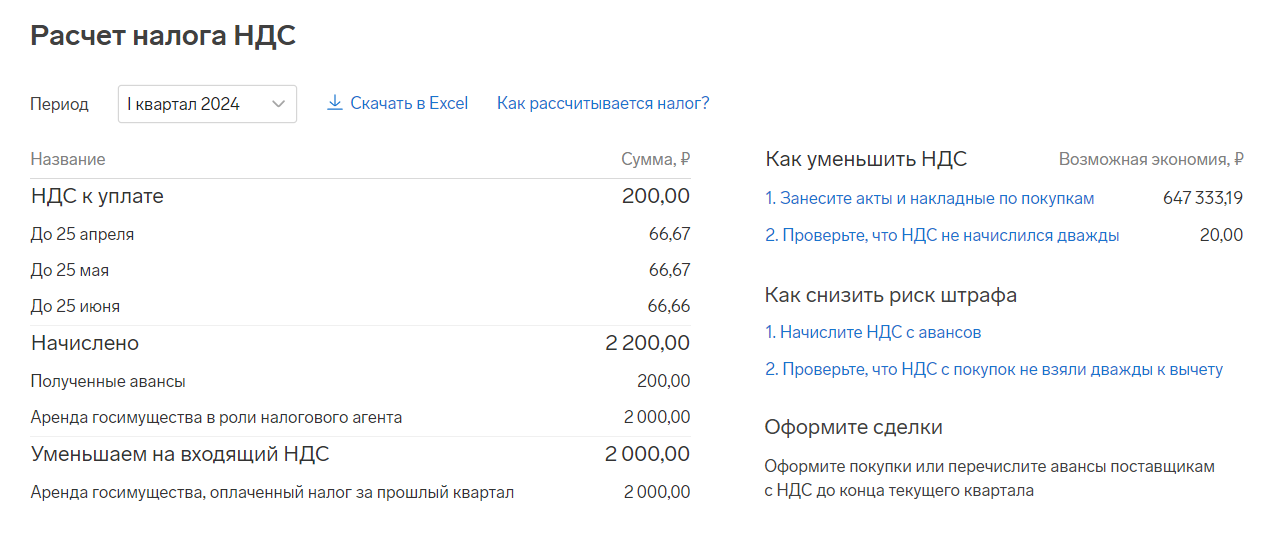

Как работает предрасчет НДС в Контур.Экстерне

В системе для ведения учета, начисления зарплаты и отправки отчетности Контур.Экстерн есть инструменты, которые помогают находить недочеты и ошибки в налоговом учете для расчета НДС и налога УСН.

Предварительный расчет НДС на основе текущих сведений учета можно видеть в Контур.Экстерне в любое время. Система показывает:

- из каких сумм складывается налог;

- нет ли ошибок в учете — например, задвоения НДС;

- какие документы важно оформить, чтобы применить все вычеты;

- какие действия по учету налога еще не выполнены — например, не начислен НДС с авансов.

Каждую рекомендацию Контур.Экстерна можно открыть и посмотреть подробные указания и отсылки к документам. Это поможет применить все вычеты, вовремя исправить ошибки и снизить риск штрафов.

Еще в Контур.Экстерне есть инструмент для выявления самых частых ошибок при учете расходов УСН. Такие ошибки возникают при расчетах с поставщиками, а их исправление помогает сделать учет корректным.

Переходите по ссылке, чтобы узнать больше о ведении учета и отправке отчетности в Контур.Экстерне.

16+. Реклама. АО «ПФ «СКБ Контур», ОГРН 1026605606620. 620144, Екатеринбург, ул. Народной Воли, 19А

erid : 2Vtzqw9P38q

Что не учитывать в доходах при УСН, чтобы не переплачивать налог?

Нужно ли в учетной политике писать о раздельном учете?

Детские пособия с 1 февраля 2025 года: индексация, размеры выплат

Что делать, если не пришло налоговое уведомление?

За что работник может требовать от работодателя возмещения морального вреда?

Как ИП на УСН в книге учета доходов и расходов отражать страховые взносы

Может увеличиться число компаний, которые могут работать без ККТ

Какой бухгалтерский счет использовать для расчетов с работниками?

ФНС назвала признаки подмены трудовых отношений

ФНС напомнила о критериях подмены трудовых отношений с самозанятыми

Регистрируйтесь бесплатно.